ひふみ投信について調べてみた

久しぶりに金融市場のことを調べているが、今回は藤野英人氏でも有名な「ひふみ投信」について少し調べてみた。

前々から、「ひふみ投信のパフォーマンスはアルファを出せていない」ということは見聞きしていたが、今回はひふみ自体が出している情報を漁ってみた。

※アルファ:ざっくりいうと、市場ベンチマークを上回る収益性のこと。

本投稿に写真を5枚添付しているが、この5枚でだいたい全てわかるように解説していく。

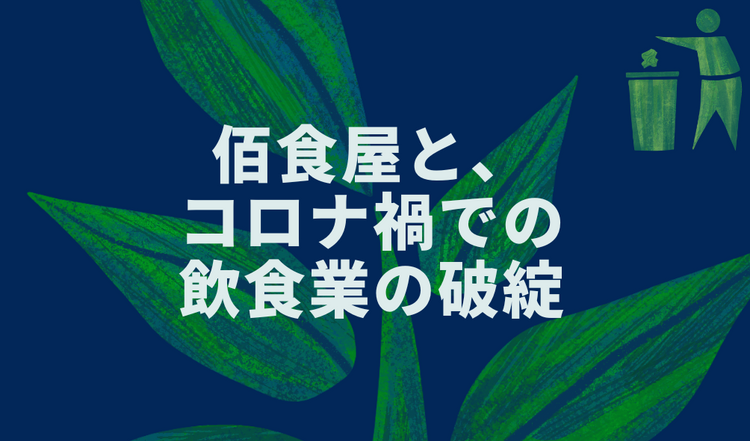

1枚目だが、ひふみ投信とTOPIX(日経平均と並んで日本で代表的な株式指標)の価格の推移を示している。

結論、2016年以降は、TOPIXとのパフォーマンスの差は大してない。つまり、アルファが出せていない。現在は2023年なので、7年ほどアルファが出せていないことになる。

価格を見てみると、

- TOPIX:2016年辺りが15,000円前後で、現在は30,000円ほどなので2倍

- ひふみ投信:2016年辺りが30,000円前後で、現在は60,000円を少し上回る程度なので約2倍

となっていて、強引に複利を持ち出すと差はついているとは言えるが、「有意に差がある」と言えるだろうか。

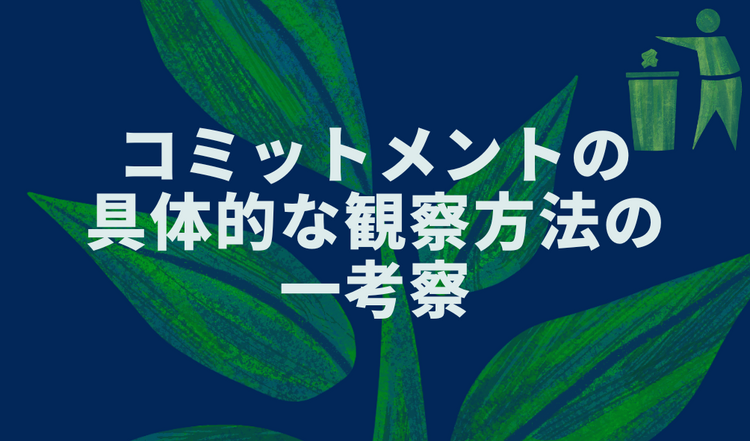

2枚目だが、TOPIXという市場指標との差分や連動性についてまとめられている。

結論、アクティブシェアは6~7割になっているものの、大型株がほとんどとなっていて、一般に大型株は小型株に比べると大きく跳ねることが少ない、もしくはプラスのボラティリティに振れにくいので、大型株で組むインデックス・ファンドと同じような動きに構造的になりやすくなってしまい、結果としてTOPIXと同じような動きになっている。

値動きの連動性というのも示されているが、TOPIXとひふみ投信の相関係数が示されている。上記の構造からして当たり前といえば当たり前だが、相関係数が1近くとなっていて、以前は相関係数が0.5~0.8の範囲で行き来していたものが2016年以降くらいから1近くにレンジとして移行していて、よりTOPIXとの連動性が高くなっている。

一言で表現すると、TOPIXを買ってもひふみ投信を買っても同じ、ということになる。

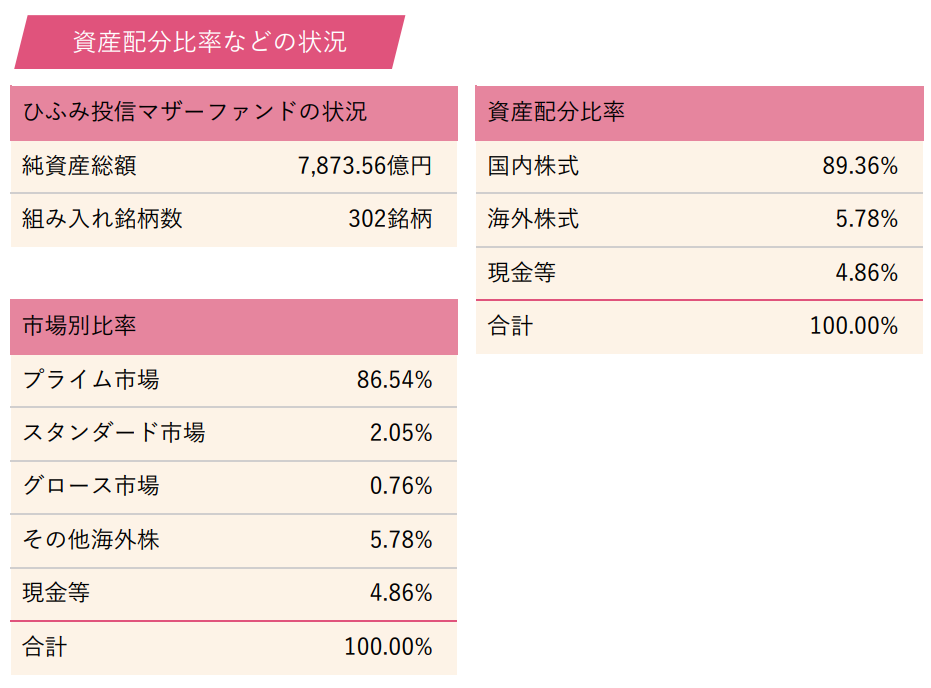

3枚目だが、組み入れ銘柄数と日本の株式市場別組み入れ比率が示されている。

結論、銘柄数が多くなりすぎ、市場もプライム(旧第一部)が85%以上となっているため、大型株に分散投資しているだけの状態である。

銘柄数が多くなる原因は簡単で、資産運用金額が大きくなり、分散投資しないと預かっている金額を捌ききれないためである。(一般的な説明としては。)

それでも分散投資せずに集中投資するからアクティブファンドの本来の価値があるわけだが、それを諦めて分散投資して市場平均に回帰するものに諦めている様子がわかる。

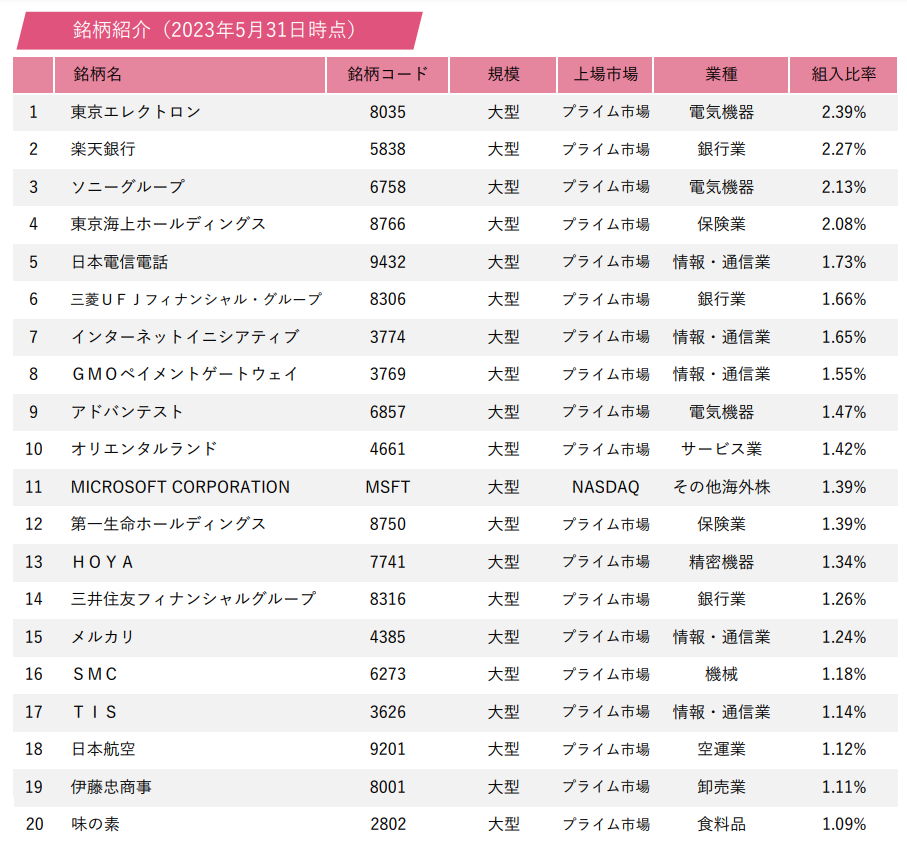

4枚目だが、組み入れている個別株が組入比率が高い順に並べられている。

結論、ほとんどが誰もが知っている企業・聞いたことがある企業で、組入比率の最大値が2.39%となっているため、大手企業に対してひたすら分散投資しているだけとなっていることがわかる。

(写真5枚目は下で触れる。)

ひふみ投信がこれだけ注目を集めてきた背景としては、もともとは高いパフォーマンスがあったのは事実。

高いパフォーマンス

→ 評判高まる

→ 当該ファンドへの投資金額が増える

→ 知名度が上がる

という順番。

この「高いパフォーマンス」を実現できていたのは、そもそもは、中小株に対して集中投資してそれが上がるとファンド全体が引き上げられやすくなる、という構造があったためで、実際にいくつかの投資した中小株が上がったことでファンドパフォーマンスが高まった。

そこからファンド自体への投資金額(個人投資家などがひふみ投信に投資する金額)が大きくなってくると、中小株だけでは捌けない金額となってきて、必然的に銘柄数を多くするか大型株への投資をすることとなった。

大型株へ投資し始め、その金額や比率が大きくなると、必然的にアルファが出しづらくなり、市場平均に回帰したファンドパフォーマンスとなる。

つまり、ひふみ投信というものそのものにわざわざ投資する意味がなくなる、ということである。

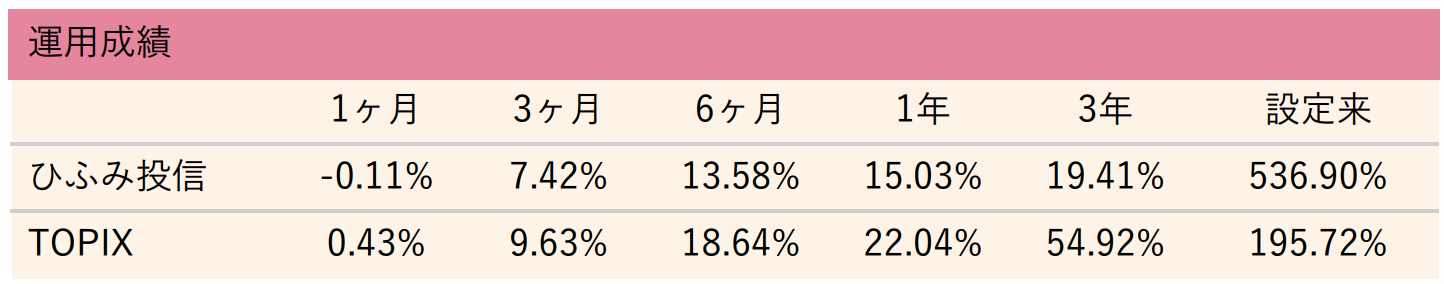

ここで写真の5枚目を見てほしいのだが、設定来の累計パフォーマンスが示されている。

結論、数値自体は正しく示されていますがミスリードな部分がある。

どういうことかというと、設定来という長期ではTOPIXを遥かに凌ぐパフォーマンスを発揮しているように見えるが、その源泉は、写真1枚目での観察と併せると自明なように、2016年以前の中小株への集中投資時期のパフォーマンスにほぼ100%依存していて、2016年以降のパフォーマンスはTOPIXと変わりない。

つまり、ひふみ投信も投資というもの一般においても、「投資は長期でやるもの」ということが主張されるが、ユニークでアルファを出せるパフォーマンスを長期間出せるものであれば長期投資が有効に機能するのであって、ユニークでもアルファを出せるわけでもないひふみ投信に投資し続ける意味は、利確と税金支払い以外の観点では全く無く、「長期でのパフォーマンスを見てほしい」というひふみ投信の主張は、ミスリードでしか無いように思われる。

ひふみ投信、正確に言うとその運用会社であるレオス・キャピタルワークス株式会社は、ファンド運用会社・アセットマネジメント会社という信託報酬を主な収益源とするビジネスモデルを持つ会社としては、運用金額を大きくして売上を増やすことに成功したので成功と言えなくもないが、個別のファンドとしてのパフォーマンスは、「有名であるからお金が保たれる・集まる」という以上のことは全くないファンドと言えるのではないだろうか。

※本投稿は、投資信託および投資一般に関する情報の提供を目的としてランディフが公開資料を一部抜粋して作成したものであり、投資信託の勧誘を目的としたものではないのでご承知おきを。投資は自己投資で。

※本投稿で引用した写真はすべてこちらから閲覧できる。

ひふみのあゆみ 2023年8月度 月次ご報告書